LIBOR (London Interbank Offered Rate = ロンドン銀行間取引金利)が2021年末を持って一部を除き廃止されることが2021年3月5日に決定されました。

このLIBORの廃止は数年前から金融取引を大きく変える問題として、話題の中心になってきました。

ここでは、LIBORの基本から廃止の背景、今後の動向などをわかりやすく簡単にご紹介します。

「そもそもLIBORってなんなの」ってところから書いていきたいと思います。

なお、ここでは広く一般の方にLIBOR廃止のことを知ってもらいたいので、厳密さや正確さといったことにはこだわらずに、かなりざっくりと書くので、その点ご容赦ください。

ちゃんとした内容や最新の議論を見たい場合は金融機関や日銀のWebサイトなどに載っていますので、そちらをご確認ください。

LIBORの概要と廃止の背景

ざっくりLIBORとは

LIBOR(ライボー)とは日本語で「ロンドン銀行間取引金利」と言います。

この字ずらをみると、銀行間の間でなにやら取引するときの金利なのだなと思われると思います。

このLIBORは日本円とか米ドルとか色々種類がありまして、銀行が大企業にお金を貸す際の利率として【LIBOR+1%】などと定めたり、金利スワップなどのデリバティブの参照指標に使われるなどしています。

LIBORに絡む取引はデリバティブだけで京円以上の残高があり、実は世界経済に深く関わる金利指標で、これを廃止することはとても大変なことなんですよ。

このLIBORはどうやって決まるかというと、毎日決められた銀行数行が「他の銀行にお金貸すならこのくらいの金利で貸すかな」ってものを提示し、そこからLIBORを算出します。

つまり、実際に銀行同士でお金を貸し借りした実績で決まる金利指標ではなく、あくまで銀行の意見を反映しただけの指標です。

そんな実際の取引を元に算出されているわけではないものを元に何京円という金融取引が行われているのですから、恐ろしい話ですね・・。

その意見の出し方には各々決まりがあるのでしょうが、乱暴に言ってしまえば銀行が鉛筆なめなめができてしまうわけです。

LIBORを肥溜めに突き落とした男、トム・ヘイズ

そして、実際に事件は起きました。

トム・ヘイズという元銀行トレーダー、現服役囚とその仲間たちが共謀してマーケットレートを操作して、LIBORを自分たちに有利なように操作してしまうという不正が行われていたのです。

そりゃ、そうですよ。簡単にLIBORいじれるなら、落ちてるカネ拾わねぇ馬鹿がどこにいるんだって話ですよ。

このトム・ヘイズ、結局ロンドンの裁判所で有罪判決を受けたのですが、彼は元々外資系金融の東京で勤務していて、そこを舞台にLIBORの不正操作を行っていました。

結構派手にやっていたようなので、日本の金融当局もその所業に気づきそうなものですが、トムがロンドンに戻ってから逮捕されるなんて、なんか情けない話ですね。

トム・ヘイズを中心としたLIBORスキャンダルについては、『スパイダー・ネットワーク』で生々しく書かれています。

数年前にこの本が出版されて、早く日本語訳されないかなと思っていたら、去年ようやく日本語版が出ました。

このスキャンダルから、「LIBORってインチキじゃねーか」ということがバレてしまい、その後いろいろ頑張ってLIBORをマシなものに作り替えようとしたのですが、イギリスの金融当局の偉い人が2021年以降はリファレンス銀行にLIBORの参照値の提出を強制しない旨を発表しました。

金融当局が強制しないということは、もう誰もLIBORの参照値なんて提出しないんです。

余計なコストをかけて法的リスクを抱えてまで提出する物好きはいません(多分)。

こうしてLIBORの賞味期限が近いことを金融業界は認識をし、LIBOR廃止に向けた動きが加速していきました。

そして2021年3月5日のFCA(英国金融行為規制機構)の声明により、2021年末に一部の米ドルLIBORを除きLIBORが廃止されることが正式に決定しました(詳細は後述します)。

リスク・フリー・レートへの移行

リスク・フリー・レートについて

LIBORのスキャンダル後、LIBORの廃止が決定的になるまでの間、LIBORの改革の他にリスク・フリー・レート(RFR)をもっと活用していこうという流れになりました。

前述のとおりLIBOR廃止が決定的になってからは、LIBOR改革ではなく次世代を担う金利指標たるRFRへの移行へと舵が取られるようになりました。

ここで、RFRとは名前の通り貸し倒れといったリスクを含まない(と考えられている)金利のことで、日本では無担保コール翌日物金利(TONA)がRFRとされています。

この無担保コール物金利とは、銀行などの金融機関が毎日のお金のやり繰りのために無担保で今日借りて明日返す(または今日貸して明日返してもらう)という取引で、結構流動性があり、そこでの取引金利をもとに日銀が計算して毎日公表する金利です。

Tokyo OverNight Average rateを略してTONAなんて呼ばれたりしますね。

LIBORの場合、ある程度の期間構造(3か月満期など)があるためリスクも考慮された金利水準と考えられていますが、TONAはまともな金融機関が今日借りて明日返すのだから貸し倒れなんてありえない!的な発想です。

まぁ実際は1997年11月4日に三洋証券が群馬中央信用金庫から借りていた10億円をデフォルトしたなんてことがあるからリスクフリーなんてまやかしですけどね!

ちなみに米ドルのRFRとしてSOFRってのがりますが、これは有担保のレートなので、こっちの方がよりリスクフリーに近いといえるでしょう。

一応、日本ではTIBOR(東京銀行間取引金利)は残す予定なので、日本ではRFRとIBOR系が残る感じですね。

これをマルチプル・レート・アプローチっていうおしゃれな名前で呼ぶのですが、主要先進国ではIBOR系は残さずRFRだけで行く国の方が多いと思います。

ちなみに、TIBORについてもオフショア取引を想定した、日数計算360日のユーロ円TIBOR(いわゆるZTIBOR)は2024年末で廃止される予定で、今後は365日計算のDTIBOR一本でまとまる予定です。

RFRへの移行の問題点

今までLIBORを使うことを前提にバンバン債券発行したりデリバティブ取引したりしてきたものですから、LIBORをRFRに移行しようって言ったって話は簡単ではありません。

既存の契約をLIBORからRFRに変えるってことは、必ず契約当事者のどちらかが得をしてもう一方が損をするといったことが生じます(価値の移転)。

というのも、LIBORとRFRでは想定するリスク量や算出する方法が異なり、同じレートにはなりえないからです。

算出方法で言えば、LIBORは前決めですがTONAは後決めです。

例えば、3か月の貸し出しをレートをLIBORで決める場合、今日の3か月LIBORを使うと決めれば利率は確定しますが、TONAで後決めの場合は3か月後にならないと実際の金利が確定しません。

もちろん、TONAでも3か月遡ったレートを用いれば前決めもできますが、この方式は使わないと思うので無視します。

移行とフォールバック

ここまでLIBORからRFRへ移ることを移行と言ってきましたが、用語としては移行とフォールバックがあります(ややこしい)。

フォールバック・・既存のLIBOR契約はそのままで、あらかじめフォールバックレートを定めておく方法

問題はフォールバックです。

フォールバックの場合、フォールバックレートをどうするかや、どのタイミングでフォールバックするかのトリガーをどのように設定するかなどが揉めるポイントです。

一応、フォールバックレートは、

フォールバック = RFR + スプレッド

に分解でき、このフォールバックレートがLIBORに近似するようなスプレッド調整を目指すのですが、このスプレッドをどのように算出するのかはなかなか難しい問題です。

ISDA(国際スワップデリバティブ協会)では、ISDAデリバティブのフォールバックレートの算出者としてBloombergを指定し、スプレッドはフォールバック発動時点での過去5年のLIBORとRFRの差の中央値を用いると決めました。

また、デリバティブのフォールバックトリガーが定められたプロトコルが2021年1月に発出されました。よってデリバティブについてはいつフォールバックトリガーが発動されてもおかしくありません。

2021年3月5日にFCAが声明を発表したことにより、大半のLIBORは2021年12月31日で公表停止され、スプレッドも同日付で固定されました(詳細は後述)。

このように、デリバティブについてはある程度フォールバックの環境が整備されていますが、債券や貸出しなどになると、最終的には個別の契約の話になるので、かなり大変な作業になると思います。

最終的には金融当局などの強力な介入が必要になるかもしれませんね。

TONAとTORFの違いや比較

移行やフォールバックには、次世代を担う金利を定める必要があります。

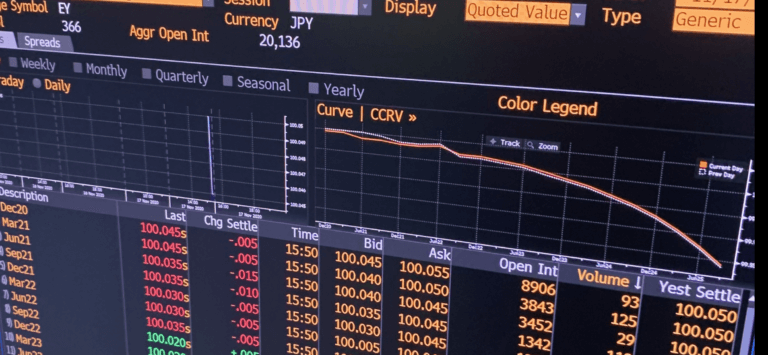

日本円のRFRの本命と見られているのが、TONA(トナー)と、それに基づいて算出されるTORF(トーフ)です。

TORF・・Tokyo Term Risk Free Rateの略。

将来のTONAの水準を予測する金利スワップであるOIS(Overnight Index Swap)の取引レートを基に算出する金利指標であり、QUICKベンチマークス社が算出・公表する。そのため、TORFは理論的には将来のTONAの期待値を表していると言える。LIBORと同様に前決めの期間構造を持ったレートであるため、移行やフォールバックに用いやすく、キャッシュフローも予め確定している点が良い。

ただ、OISの取引自体が少なくTORFの信頼性向上が課題。

2021年4月26日から実際の取引での利用を想定した確定値が毎東京営業日17時に公表される。

TORFについては、こちらで公表(外部サイト)されています。

2021年3月5日のFCA声明のポイントについて

2021年3月5日に公表されたFCAの声明により、LIBOR廃止が確定しました。

下記はFCA声明のポイントです。

- 日本円・スイスフラン・ユーロ・英ポンドのLIBORと1週間物と2か月物の米ドルLIBORは2021年12月31日の公表をもって公表停止される

- 上記以外の米ドルLIBORについては2023年6月30日の公表をもって公表停止される

- 米ドル以外のLIBORについては2022年1月1日から指標性を失い、米ドルのLIBORについては2023年7月1日から指標性が失う。

- すべてのLIBORのスプレッド調整レートは2021年3月5日で固定された。

- 日本円や英ポンドの1、3、6か月物のLIBORについては、激変緩和措置として一定期間、LIBOR参照契約用の評価用に参考値(Synthetic LIBOR)を公表することを2021年第2四半期中に検討する。ただし、Synthetic LIBORの利用は代替指標への移行が非常に困難な一部の契約や金融商品(タフ・レガシー)に限られるため、Synthetic LIBORがあるからとフォールバックへの対応を怠ると、実際Synthetic LIBORが使えないとなって後々大変な目に遭う危険性があるので、すぐにでもフォールバックの対応は開始すべきであると考える。

この声明によりフォールバックトリガーが発動され、LIBORの廃止は確定し、スプレッド調整レートも確定しました。

ちなみに、米ドルの1weekと2months物以外のLIBORについては2023年6月30日まで存FRBますが、FRBの勧告から米ドルLIBORについても基本的に2022年1月1日以降は新規の取引はできないと考えておくべきでしょう。

おわりに

ここまで、ざっくり簡単にLIBOR廃止と移行についてまとめました。

LIBOR廃止の論点は複雑かつ多岐にわたり、多くの論点がありました。

なおユーロ円TIBORについても2024年末で廃止となる予定ですので、そちらについても別途記事にしました。

2024年末に廃止予定のユーロ円TIBORについて、少しずつ詳細やスケジュールが分かってきましたのでまとめます。 この記事は情報が分かり次第、適宜アップデートしていきます。 2021年末のLIBOR廃止(USD-LIBORは除く)に関しての[…]

併せてご参照頂けたらと思います。